「IPOの抽選に毎回参加しているけど当たらない・・・」

「一応IPOの抽選には申込するけど、どうせ落選するんだろうな・・・」

このように、IPOの抽選に対してネガティブなイメージを持っている人が多いのではないでしょうか?

本来ならIPOの抽選はワクワクするイベントとなるはずなんです。当選すれば大きな売却益を得られる可能性が大きいですからね。ただ落選が続くとワクワク感を失ってしまうのも仕方がありません。

しかし、IPOの抽選には当選確率を上げるコツが有るんです。しかも誰にでもできる簡単な方法です。実践するかしないかでIPOの当選確率は大きく変わってきます。

そこで今回は、IPOの抽選の仕組みを利用した当選確率をUPさせる方法について紹介します。きっと申込をしたIPO銘柄の抽選日・抽選結果をワクワクした気持ちで迎えられるようになると思いますよ。IPOの当て方を模索している人は参考にしてくださいね。

主幹事・幹事実績も豊富な証券会社なので、IPOの当選確率を上げるために口座を開設しておきたい証券会社です。

IPOの抽選の仕組み

まずIPOの抽選がどのような仕組みになっているのかについて見ていきましょう。抽選に至るまでの流れと共に紹介しますね。

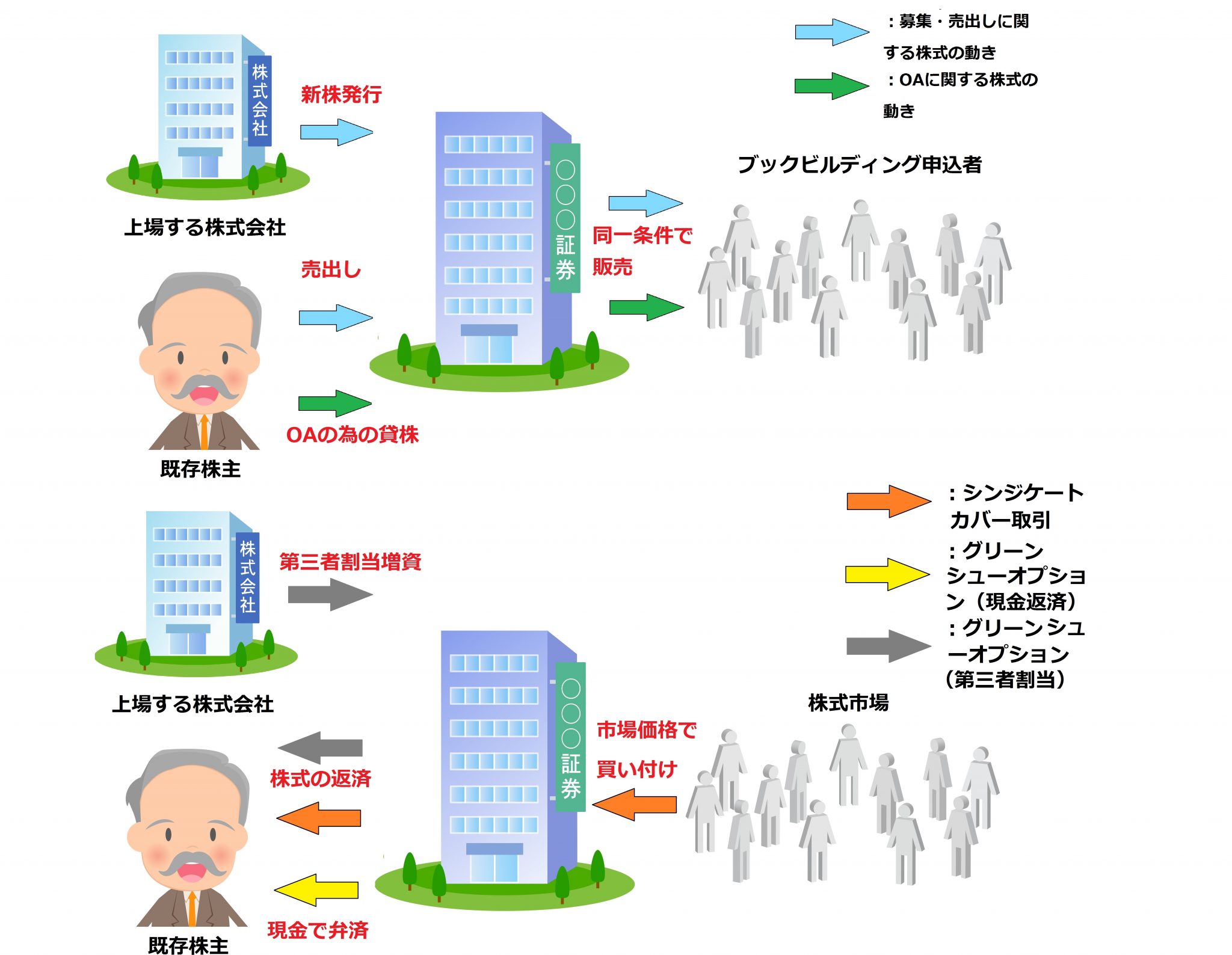

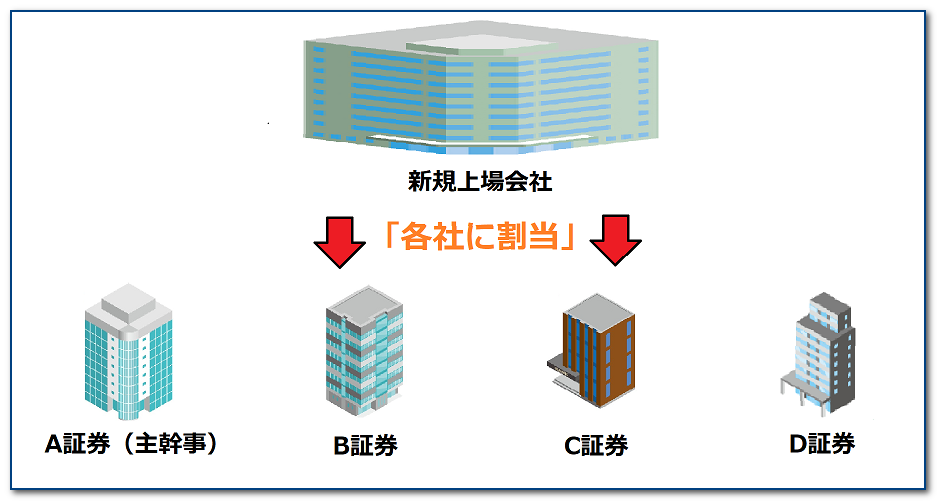

■① 各証券会社に株式を割当

新規上場会社の株式は、主幹事及び幹事証券会社にそれぞれ割り当てられ、各社で販売されます。

主幹事証券会社とは、IPOの準備や株式の販売などにおいて中心的な役割を担う証券会社の事です。ちなみに、主幹事証券会社に割り当てられる株数は、幹事証券会社よりもかなり多くなります。

■② 各証券会社で機関投資家と個人投資家に配分

各証券会社では、需給状況等を勘案し、機関投資家と個人投資家に配分する株式数を決定します。なお、一部のネット証券では、個人投資家にのみ配分する所もあります。

ちなみに、機関投資家及び個人投資家に対する配分割合は、情報が公開されていないので不明です。ただ「日本証券業協会」が事後情報として個人投資家への配分状況を公開しているので、その情報から推測する事ができます。

たとえば、2017年12月25日に上場した「ABホテル株式会社(コード:6565、市場:JQS)では、各証券会社における機関投資家と個人投資家の配分割合を以下のように推測できます。

| 証券会社 | 機関投資家への配分割合 | 個人投資家への配分割合 |

|---|---|---|

| 大和証券(主) | 30% | 70% |

| 東海東京証券 | 11% | 89% |

| SMBC日興証券 | 13% | 87% |

| SBI証券 | 18% | 82% |

あくまで傾向としての数値ですが、個人投資家への配分割合は主幹事証券会社で70%~85%、幹事証券会社で80%~90%となります。IPO銘柄の需給状況などによって異なるので、参考数値として利用してください。

■③ 個人投資家への配分方法

さて、IPOの大部分の株式が個人投資家に配分されるわけですが、その株式全てが抽選に回されるわけではありません。配分方法は以下の3つです。

- 抽選によらない配分

- 同一条件下での抽選

- 優遇抽選

「抽選によらない配分」とは、証券会社の担当者が配分する顧客を決める「裁量配分」や金融商品仲介業者との対面取引をした個人投資家への配分などを指します。

「同一条件下での抽選」とは、全ての抽選参加者の当選確率が同一となる抽選を指します。一方、「優遇抽選」とは、取引実績や預けている資産額などによって当選確率が優遇される抽選を指します。

このうち、規則として配分割合が定められているのは「同一条件下での抽選」のみです。個人投資家への配分予定数量の10%以上と定められています(参考:「株券等の募集等の引受け等に係る顧客への配分に関する規則」の第3条)。

そのため、この配分割合さえ守れば、残りの配分割合は基本的に各証券会社が自由に決定できるようになっています。同一条件下での抽選割合を最低ラインの10%に設定している証券会社もあれば、100%に設定している証券会社もあります。

さて、ここまでIPOの抽選の仕組みについて紹介してきましたが、勘の良い人なら「こうしたら当選確率が高くなるのでは?」と既に気付いているかもしれません。そうなんです!ここまでの内容にいくつも抽選確率を上げるヒントが含まれているんですね。

それでは上記の内容を踏まえて、本題のIPO抽選の当選確率をUPさせる方法について見ていきましょう。

IPO抽選の当選確率をUPさせる方法

IPOは直近5年で勝率(勝ち=初値が公開価格を超える)が8割を超えているので、いかに抽選に当選するかが投資の成否を分けると言っても過言ではありません。

そこでさきほど紹介した”IPO抽選の仕組み”をうまく利用した「当選確率を上げる方法」をこれから6個紹介したいと思います。実践できる方法は実践して、抽選日を迎えるようにしましょう。

①割当株数の多い主幹事証券会社の抽選に申込

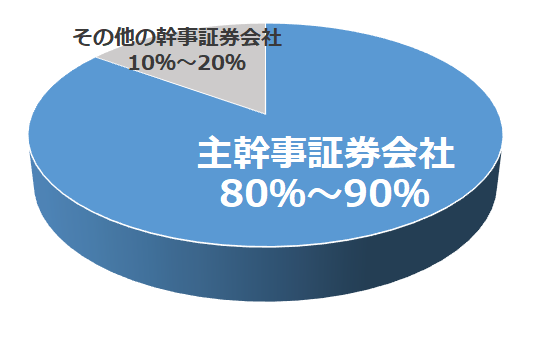

当選確率をUPさせるポイントの1つが「主幹事証券会社」です。さきほどIPO抽選の仕組みの所で少し触れたように、割当株数がダントツで多いからです。IPO銘柄によって前後しますが、主幹事証券会社への割当株数は全体の80%~90%となっています。

つまり、主幹事証券会社では当選口数がその他の幹事証券会社より多くなるので、IPOの抽選に当選する可能性が高くなるんですね。

また、オーバーアロットメントによる追加の売出しも主幹事証券会社が行うので、予定通りオーバーアロットメントが行われれば、主幹事証券会社での当選口数がさらに増加する事になります。

では実際のIPO銘柄における割当株数について見てみましょう。事例は2018年4月11日新規上場の株式会社コンヴァノ(コード:6574・市場:マザーズ)です(主幹事証券会社は野村証券)。

| 証券会社 | 割当株数 | 割合 |

|---|---|---|

| 野村證券(主幹事) | 713,800 | 86% |

| みずほ証券 | 33,200 | 4% |

| 大和証券 | 24,900 | 3% |

| SMBC日興証券 | 24,900 | 3% |

| マネックス証券 | 8,300 | 1% |

| いちよし証券 | 8,300 | 1% |

| SBI証券 | 8,300 | 1% |

| 東海東京証券 | 8,300 | 1% |

このように、主幹事証券会社である野村證券への割当株数が圧倒的に多い事がわかります。オーバーアロットメント分(124,500株)を追加すると、割当株数は838,300株(割合:88%)にもなります。

どのIPO銘柄でも大部分の株式が主幹事に割り当てられるので、IPOの申込にあたっては主幹事証券会社は外せない存在です。

なお、複数の証券会社が主幹事になる事もあるので目論見書を忘れずにチェックしてくださいね。

最後に「主幹事を担う回数が多い証券会社はどこなの?」と気になる人もいると思います。次回のIPOに備えて口座を開設しておけばスムーズに申込ができますからね。

そこで過去3年分(2016年1月~2018年12月)のデータを以下にまとめておきます。

| 証券会社 | 主幹事の件数 | 公式サイト |

|---|---|---|

| 野村證券 | 66件 | 口座開設はこちら |

| みずほ証券 | 57件 | 口座開設はこちら |

| SMBC日興証券 | 47件 | 口座開設はこちら |

| 大和証券 | 46件 | 口座開設はこちら |

| SBI証券 | 32件 | 口座開設はこちら |

| 三菱UFJモルガン・スタンレー | 15件 | 口座開設はこちら |

| 東海東京証券 | 9件 | 口座開設はこちら |

| いちよし証券 | 6件 | 口座開設はこちら |

これらの証券会社の口座は開設しておきたいところです。野村證券からSBI証券までの上位5社は主幹事を毎月1・2件務める計算になるので、最低でもこれらの証券会社の口座は開設しておきましょう。

なお、年間のランキングが気になる人は以下の記事を御覧ください。

②複数の証券会社から抽選に参加

「下手な鉄砲も数撃ちゃ当たる」というコトワザがありますよね。IPOの抽選にもこのコトワザは当てはまります。

IPOに置き換えると「(1件のIPOに対して)抽選を受ける回数が多いほど、当選確率が高くなる」という事です。

では、どのように抽選回数を増やすのか?というと、幹事をしている全ての証券会社でIPOを申し込むだけです。各証券会社でそれぞれ抽選が行われるので、申し込んだ証券会社の数だけ抽選を受けられるんですね。

「1社だけからIPOに申し込む人」と「5社から申し込む人」では、どちらが当選確率が高いと思いますか?もちろん後者ですよね。IPOでは、1発必中を狙う人は下手な人なんです。

どの証券会社が幹事になるかはIPO銘柄によって異なるので、どこが幹事になっても良いようになるべく多くの証券会社の口座を開設しておきましょう。

とはいえ、200社以上もある証券会社の全てで口座を開設するのは現実的ではありません。

そこで1つ提案なのですが、IPOの幹事実績が多い証券会社を優先して口座開設してみてはいかがでしょうか?実績のある証券会社は今後のIPOでも幹事になる可能性が高いですからね。

参考情報として、2016年1月~2018年12月までの264件のIPOで、幹事実績が多かった証券会社(基準:60件以上)を以下にまとめておきました(主幹事証券会社の実績件数含む)。

| 証券会社 | 幹事実績件数 | 公式サイト |

|---|---|---|

| SBI証券 | 244件 | 口座開設はこちら |

| SMBC日興証券 | 203件 | 口座開設はこちら |

| みずほ証券 | 184件 | 口座開設はこちら |

| マネックス証券 | 142件 | 口座開設はこちら |

| 岡三証券 | 111件 | 口座開設はこちら |

| エース証券 | 109件 | 口座開設はこちら |

| 大和証券 | 106件 | 口座開設はこちら |

| 野村證券 | 106件 | 口座開設はこちら |

| 岩井コスモ証券 | 99件 | 口座開設はこちら |

| いちよし証券 | 94件 | 口座開設はこちら |

| 岡三オンライン証券 | 76件 | 口座開設はこちら |

| 三菱UFJモルガン・スタンレー | 73件 | 口座開設はこちら |

| カブドットコム証券 | 69件 | 口座開設はこちら |

これらの証券会社の口座を開設しておけば、ほぼ全ての銘柄で複数口座でのIPO抽選を受ける事ができるはずです。まずはこれらの口座を開設してから、他の証券会社の口座を開設していけば良いと思いますよ。

なお、幹事の年間ランキングについても以下の記事にまとめているので参考にしてください。

限られた資金でIPO投資をする人は抽選日のズレを利用

複数の証券会社でIPOの抽選を受けたいけど「資金がない・・・」という人もきっといるはずです。IPOの抽選申込時や抽選日までに「申込価格×申込株数」に相当する資金の入金を求める証券会社ってけっこう多いですからね。

そのため、資金が限られている場合、複数の証券会社で抽選を受ける方法は活用しにくくなってしまいます。しかし、そうした人でも証券会社の「抽選日のズレ」を利用すれば、複数の証券会社で抽選を受ける事が出来ます。

まずそもそも「なぜ抽選日がズレるのか」というと、これは抽選日までの流れが証券会社によって「前期型」と「後期型」の2パターンに分かれているからです。

両パターンを図にすると以下のようになります。

前期型・後期型ともに「抽選申込期間」及び「購入申込期間」の開始日にズレはありません。一方、前期型の抽選日はBB直後、後期型の抽選日は購入申込直後となっていて、両者にズレが生じます。

この抽選日のズレを利用して、両タイプの証券会社でIPOに申し込めば、限られた資金でも複数の口座でIPOの抽選を受ける事ができます。手順としては以下のような感じですね。

- 前期型・後期型の証券会社でブックビルディングに申込

- 前期型の抽選結果を確認

- 落選していれば、後期型の口座に資金を移動 *

- 後期型で購入申込

- 後期型の抽選結果を確認

では、最後にこの方法を利用できる後期型の証券会社を一覧で紹介します。資金が限られている人(もちろん資金に余裕がある人も)はIPOの抽選の当選確率UPのために口座を開設しておきましょう。

■後期型の証券会社一覧

| 証券会社 | 資金が必要な時期 | 公式サイト |

|---|---|---|

| 岩井コスモ証券 | 購入申込時 | 口座開設はこちら |

| GMOクリック証券 | 購入申込最終日 | 口座開設はこちら |

| カブドットコム証券 | BB時 * | 口座開設はこちら |

| 楽天証券 | BB時 * | 口座開設はこちら |

資金・入金が不要で抽選に参加できる証券会社もある

前受金制を採用している証券会社が多い中、資金不要でIPO抽選に参加できる証券会社がいくつかあります。当選後に口座へ資金を入金すれば良いので、当選確率を上げたい人や資金が限定されている人の強い味方と言えます。

ではさっそく、資金不要で抽選に参加できる証券会社を紹介します。

■抽選申込に入金不要な証券会社一覧(全て前期型の証券会社)

| 証券会社 | 資金が必要な時期 | 公式サイト |

|---|---|---|

| 野村證券 | 購入申込時 | 口座開設はこちら |

| いちよし証券 | 購入申込時 | 口座開設はこちら |

| SBIネオトレード証券 | 購入申込時 | 口座開設はこちら |

| エイチ・エス証券 | 購入申込時 | 口座開設はこちら |

| むさし証券 | 購入申込時 | 口座開設はこちら |

| 岡三オンライン証券 | 入金締切日 * | 口座開設はこちら |

| 松井証券 | 購入申込最終日 | 口座開設はこちら |

野村證券といちよし証券は主幹事を務める事が多いですし、その他の証券会社もコンスタントに幹事を務めています。そうした実績に加えて、資金不要でIPO抽選に参加できるわけですから、口座を開設しておくべき証券会社と言えるでしょう。

抽選配分の高いネット証券を優先

全ての幹事証券会社からIPOに申し込むのがベストですが、資金が限られているとそうもいきません。後期型の証券会社や資金不要の証券会社が幹事になっていない事もあります。

そういった場合、幹事の中からIPOを申し込む証券会社を選ぶ必要が出てきます。主幹事証券会社を外さないとしても、残りの申込先をどこにすべきか?と悩む人もいるでしょう。

この時に思い浮かぶのが「(主幹事の次に)割当株数の多い証券会社」から申し込むという案です。確かに割当株数が多ければ当選確率も高くなるように思えます。しかし、抽選の仕組みで紹介したように、抽選に回される株数は証券会社によって異なります。

そのため、限られた資金の中でIPOを申し込む証券会社を選ぶ際は、割当株数の多さと共に、抽選配分の多さも考慮する必要があります。

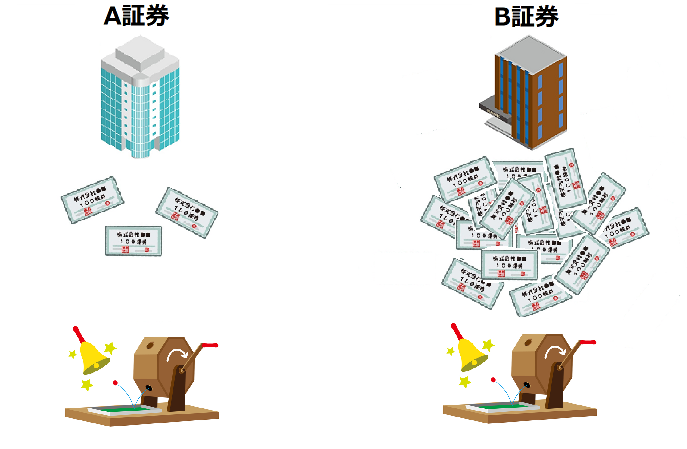

たとえば、個人投資家への割当株数が3万株のA証券会社(抽選配分:15%)と同じく割当株数が1万株のB証券会社(抽選配分70%)があったとします。この場合、抽選に回される株数はA証券が4,500株、B証券が7,000株です。

このように割当株数が少なくても抽選配分の割合によっては当選口数が多くなる事もあります。

では、抽選配分に回す株式数を多く設定している証券会社はどこなのか?というと、それは「ネット証券」です。個人投資家に配分される株式の全て(100%)を抽選配分に回すネット証券もあります。

割当株数と抽選配分割合を考慮した結果、ネット証券の方が当選確率が高くなるケースが多いので、IPOを申し込む際に証券会社選びで迷ったら、ネット証券を優先する事をオススメします。

以下に主なネット証券を抽選配分と併せてまとめているので、まだ口座を開設していない人は参考にしてください。

| ネット証券 | 抽選配分の割合 *1 | 公式サイト |

|---|---|---|

| SBI証券 | 40%~50% *2 | 口座開設はこちら |

| マネックス証券 | 100% | 口座開設はこちら |

| SBIネオトレード証券 | 100% | 口座開設はこちら |

| 松井証券 | 70%以上 | 口座開設はこちら |

| 楽天証券 | 100% | 口座開設はこちら |

| カブドットコム証券 | 100% *3 | 口座開設はこちら |

| GMOクリック証券 | 100% | 口座開設はこちら |

| 岡三オンライン証券 | ほぼ100% *4 | 口座開設はこちら |

*2 過去の実績に基づいた概ねの数値です(このうち70%が平等抽選となり、残りの30%がIPOチャレンジポイントによる抽選となります)。

*3 過去の実績に基づいた数値です。

*4 割り当てられた株式の一部について抽選によらない配分が行われる場合があります(なお、完全平等抽選分は10%)。

③抽選口数が資金に比例するSBI証券・楽天証券を利用

SBI証券と楽天証券では、ブックビルディングの申込単位(1単位:100株)毎に抽選が行われます。そのため、申込単位が多いほど、多くの抽選口数が付与される事になります。

つまり、SBI証券と楽天証券は、投資資金に比例して当選確率が高くなる証券会社なんです。

- 1単位の申込(100株)・・・抽選口数は1口

- 100単位の申込(10,000株)・・・抽選口数は100口

- 10,000単位の申込(1,000,000株)・・・抽選口数は10,000口

極端な比較ですが、「1単位の申込をした人」と「10,000単位の申込をした人」では、抽選口数が1口と10,000口ですから、単純に当選確率が10,000倍も違ってきます。

IPO投資に資金を回せる人にとって、SBI証券と楽天証券は当選確率を高めてくれる欠かせない証券会社と言えます。

なお、SBI証券・楽天証券ともに抽選を受けるにあたって申込相当分の資金を口座に入金しておく必要があります。口座残高が不足している場合は、SBI証券では抽選対象外、楽天証券ではブックビルディングへの参加不可となるので注意してください。

両証券会社の入金のタイミングは以下のとおりです。

| 証券会社 | 入金のタイミング | 公式サイト |

|---|---|---|

| SBI証券 | 購入価格決定日 (抽選日) | 口座開設はこちら |

| 楽天証券 | 需要申告申込時 | 口座開設はこちら |

④IPOチャレンジポイントなどの優遇制度でチャンスUP

証券会社の中には、完全平等抽選とは別に、過去の取引実績などに応じて当選確率を優遇する制度を採用しているところがあります。こうした優遇制度をうまく利用すれば、IPO抽選の当選確率を上げる事ができます。

では、具体的に各証券会社がどのような優遇制度を採用しているのか?気になりますよね。そこでここでは一例として、有名どころであるSBI証券の「IPOチャレンジポイント」について簡単に紹介したいと思います。

SBI証券では、抽選配分の予定数量のうち70%を資金比例抽選にて配分し、残りの30%をIPOチャレンジポイントによって配分するシステムになっています。IPOチャレンジポイントによる配分は、申込時に申告した使用ポイント数が多い順に当選者が決まります。

つまり、IPOチャレンジポイントはポイントをコツコツ貯めていけば、いつか必ず当選できる優遇制度なんですね。

その他の証券会社では、預入資産額や取引した手数料などに応じて抽選口数や抽選回数が増加するステージ制を採用しているところもあります。色んな優遇制度があるので、利用できる制度はなるべく利用して、IPOの当選確率を高めていきましょう。

最後にIPOの抽選に関して優遇制度を設けている主な証券会社を一覧で紹介しておきます。IPO以外にも投資をしている人は運用口座を変えてみるのもアリだと思いますよ。

| 証券会社 | 優遇制度概要 | 公式サイト |

|---|---|---|

| SBI証券 | ポイント制 | 口座開設はこちら |

| 丸三証券 | ステージ制 | 口座開設はこちら |

| 岡三証券 | ステージ制 | 口座開設はこちら |

| 岡三オンライン証券 | ステージ制 | 口座開設はこちら |

| 大和証券 | ステージ制 ポイント制 | 口座開設はこちら |

| 東海東京証券 | ステージ制 | 口座開設はこちら |

| エイチ・エス証券 | ポイント制 | 口座開設はこちら |

⑤口座開設数の少ない証券会社から参加

ここまで紹介してきた方法は、当選本数や抽選口数に関して当選確率を高くする方法でした。確率計算でいうと「分子や試行回数をいかに増やすのか」という内容のものです。

ここからは「分母をいかに少なくするか」、つまりライバルを少なくする方法について紹介します。

まず1つ目が「口座開設数の少ない証券会社からIPO抽選に参加する方法」です。

IPOの抽選に参加するには口座を開設する必要があるので、開設数が少なければ必然的にその証券会社におけるIPO参加者も少なくなります。ライバルが少ないわけですから、当選確率も高くなるという算段です。

では、口座開設数の少ない証券会社はどこなのか?というと、それについては以下の一覧表をご覧ください(2018年3月時点)。

| 証券会社 | 口座開設数 |

|---|---|

| いちよし証券 | 16万 |

| 岡三オンライン証券 | 17万 |

| 水戸証券 | 17万 |

| 東洋証券 | 20万 |

| アイザワ証券 | 24万 |

| GMOクリック証券 | 34万 |

| 岩井コスモ証券 | 42万 |

| 岡三証券 | 50万 |

| カブドットコム証券 | 108万 |

| 松井証券 | 113万 |

| みずほ証券 | 174万 |

| マネックス証券 | 176万 |

| 楽天証券 | 261万 |

| 大和証券 | 321万 |

| SMBC日興証券 | 332万 |

| SBI証券 | 426万 |

| 野村證券 | 531万 |

岡三証券辺りまでの証券会社は、口座開設数が少ないので狙い目と言えます。特にいちよし証券と岡三証券は主幹事を務める事もあるので口座を開設しておいて損はないでしょう。

⇒岡三証券の口座開設はこちら

⇒いちよし証券の口座開設はこちら

また、岡三証券が主幹事・幹事を務める銘柄で委託販売を行う事が多い岡三オンライン証券やコンスタントに幹事を務める岩井コスモ証券もチャンスが多い証券会社と言えます。

⇒岡三オンライン証券の口座開設はこちら

⇒岩井コスモ証券の口座開設はこちら

⑥見落としがちな裏幹事(委託販売団)からも参加

2つ目の方法が「裏幹事(委託販売団)からの抽選参加」です。裏幹事とは、IPO株の販売を委託される証券会社の事です。

- 証券取引所が行う委託販売団の抽選に証券会社が参加

- 同じグループ企業の幹事証券会社から直接依頼

- 提携先・取引先の主幹事・幹事証券からの委託

「裏幹事って何?」と思いませんでしたか?

“裏幹事”という単語自体は通称なのですが、その存在を知らない人も多く、また気付かない人も多いので、IPO抽選の当選確率を高くする上では狙い目の証券会社となります。

裏幹事が認知されにくい理由は、どこの証券会社がIPO株の委託販売を請け負うのかが目論見書に記載されないためです。目論見書には訂正分も含めて以下のような記載のみですからね。

引受人は、上記引受株式数のうち2,000株を上限として、全国の販売を希望する引受人以外の金融商品取引業者に販売を委託する方針であります。

また、上記の記載は目論見書の【株式の引受】の欄外に注記として記載されているので、チェックしていない人が多いのかもしれません。

知っていたとしても裏幹事にまでお金を回す余裕が無い人もいるでしょう。

こうした事から、裏幹事となっている証券会社はライバルが少なく、狙い目なんですね。

ただ裏幹事を見つけるには、各証券会社のHPで「取扱銘柄」をチェックするなど、地道な作業が必要です。ブックビルディングの申込が開始されたら、幹事だけでなく、その他の証券会社もチェックするようにしましょう。

ちなみに、証券取引所主導で形成される委託販売団には1銘柄につき2,000株という上限株数が設定される場合が多いです。そのため、ライバルは少ないものの、当選口数も少ないので、余裕があれば手を出すというスタンスで良いと思います。

一方、幹事証券会社と資本関係があったり、同じグループ企業である証券会社が裏幹事になる場合は、幹事証券会社の引受株数が多ければ、裏幹事の引受株数も多くなる傾向にあります。そのため、こうした裏幹事を狙っていった方が効率的だと思います。

では最後に、裏幹事によくなる証券会社と2018年の裏幹事実績を以下にまとめておきます。

| 証券会社 | 裏幹事実績 | 公式サイト |

|---|---|---|

| 岡三オンライン証券 *1 | 47件 | 口座開設はこちら |

| カブドットコム証券 *2 | 24件 | 口座開設はこちら |

| マネックス証券 | 10件 | 口座開設はこちら |

| 楽天証券 | 5件 | 楽天証券 |

| SBIネオトレード証券 | 4件 | 口座開設はこちら |

| 松井証券 | 4件 | 口座開設はこちら |

*2 三菱UFJモルガン・スタンレー証券と同じグループ会社

IPOの抽選日後の注意点

ここまでIPOの抽選に関して、その仕組や当選確率をUPする方法について紹介してきました。今回紹介した方法を駆使すれば、今まで以上に抽選日の到来が待ち遠しくなると思います。

さて、今までIPOに落選し続けてきた人にとって、抽選日は単なる落選結果を目の当たりにする日という位置付けだったかもしれません。しかし、これからはそういった位置付けではなくなってきます。やるべき事を今のうちに押さえておきましょう。

そこで、抽選日やその後の注意点についていくつか紹介しておきたいと思います。

抽選結果のチェックは忘れずに!その後やるべき事

当たり前の事ですが、抽選結果を必ず確認するようにしましょう。証券会社のIPO銘柄一覧ページで確認できます。またメール通知サービスを行っている証券会社なら登録アドレス宛に結果が届きます(落選者には通知しない証券会社もあります)。

さてここからが本題です。結果によってやるべき事が変わってくるからです。

■前期型の証券会社の場合

| 抽選結果 | BB時に要入金の場合 | 購入申込時に要入金の場合 |

|---|---|---|

| 当選 | 購入申込へ | ①口座に入金 ②購入申込へ |

| 補欠当選 *1 | 購入申込へ | ①口座に入金 ②購入申込へ |

| 落選 | 必要に応じて資金移動 *2 | 特になし |

*1 繰り上げ当選する為には購入申込が必要です。ただし、補欠当選については、繰り上げ当選しなければ購入申込期間終了まで無駄に資金が拘束される事になるので注意が必要です。

そのため、以下のような繰り上げ当選しやすい証券会社で補欠当選をした場合だけ購入申込をすれば良いと思います。

- 当選口数が多い主幹事証券会社

- 抽選に資金が不要な証券会社(購入申込忘れが多い)

その他にも補欠当選時には考える事がありますので、以下の記事を参考に繰上当選を狙っていくかどうかを判断するようにしてください。

*2 抽選に落選した場合、その時点から資金が開放されるので、移動させる事ができます。

同一のIPO銘柄で後期型にも申し込んでいる場合は、そちらの口座へ資金を移動させましょう。また、その他のIPO銘柄に投資する場合は、ブックビルディングに参加する口座へ資金を移動させましょう。

もちろん必要に応じてなので、無駄に資金を移動させる必要はありませんよ。

■後期型の証券会社の場合

後期型の証券会社の場合、どの証券会社でも抽選日までには口座に資金を入金し終わっているので、前期型のように入金のタイミングによる場合分けを考える必要はありません。また、当選者は購入辞退が出来ないので「補欠当選」そのものがありません。

そのため、やるべき事は以下のようにシンプルな内容になります。

- 当選・・・特になし

- 落選・・・次のIPO銘柄へ投資するために資金を移動(必要な場合)

このように、抽選結果によってやるべき事が変わってきます。

IPOは複数の銘柄が同時期に集中する事が多いので、1つのIPO銘柄だけでなく、その他のIPO銘柄の事も考えて行動するようにしてくださいね。投資のタイミングを逃せば、抽選すら受ける事ができませんので。

ちなみに、IPOの抽選結果が発表される時間は、概ね18時~20時となっている証券会社が多いです。遅くとも21時には結果が発表されるので、この時間に合わせて結果をチェックしてくださいね(翌日発表の証券会社もあります)。

当選者は期間中に購入申込を!

IPOにおける”当選”は、当該IPO株を購入する権利を得た事を意味します。その権利を行使しなければ、当然IPO株をGETする事はできません。そのため、必ず購入申込を行うようにしてください。

仮に購入申込をしなければ「購入辞退」という扱いになるので、せっかくの当選をフイにする事になります。

なお、購入申込期間は5日間ほどの短期間設定になっているので、注意してください。また、証券会社によってはさらに期間が短くなっているところもあるので、購入申込期間について確認しておくようにしましょう。購入申込最終日は夕方頃に受付けが終了するので、早めに手続を行うようにしてくださいね。

まとめ~IPOに当選するコツはコツコツやる事~

今回はIPO抽選の仕組みや当選確率を高くする方法などについて紹介しました。簡単にまとめると以下のようになります。

- ① 主幹事証券会社から抽選に参加

- ② 複数の証券会社から抽選に参加

- ③ SBI証券・楽天証券に資金を集中

- ④ 当選確率の優遇制度を採用している証券会社から参加

- ⑤ 口座開設数の少ない証券会社から抽選に参加

- ⑥ 裏幹事の抽選に参加

こんな言い方をするとあれですが、どの方法もとっておきの裏技というわけではありません。知っている人は知っているし、やっている人は当たり前にやっている方法です。つまり、IPOの抽選に当選する劇的な方法というのは存在しないんです。

口座を1つでも多く開設し、そしてなるべく多くの口座からIPO抽選に参加する。そして効率よく資金を移動させていく。しかも1銘柄だけでなく、新規上場が有る度にコツコツとやっていく事が大事です。

コツコツというと嫌がる人もいるかもしれませんが、人が嫌がる事をやるからこそ意味がありますし、それが当選確率UPに繋がります。この記事を読んですぐに行動に移す人とブラウザを閉じてしまう人・・・みなまでは言いません。

以上、IPOの抽選の仕組みや当選確率を高くする方法についてでした。みなさんが1銘柄でも多くIPOに当選する事を願って終わりにしたいと思います。